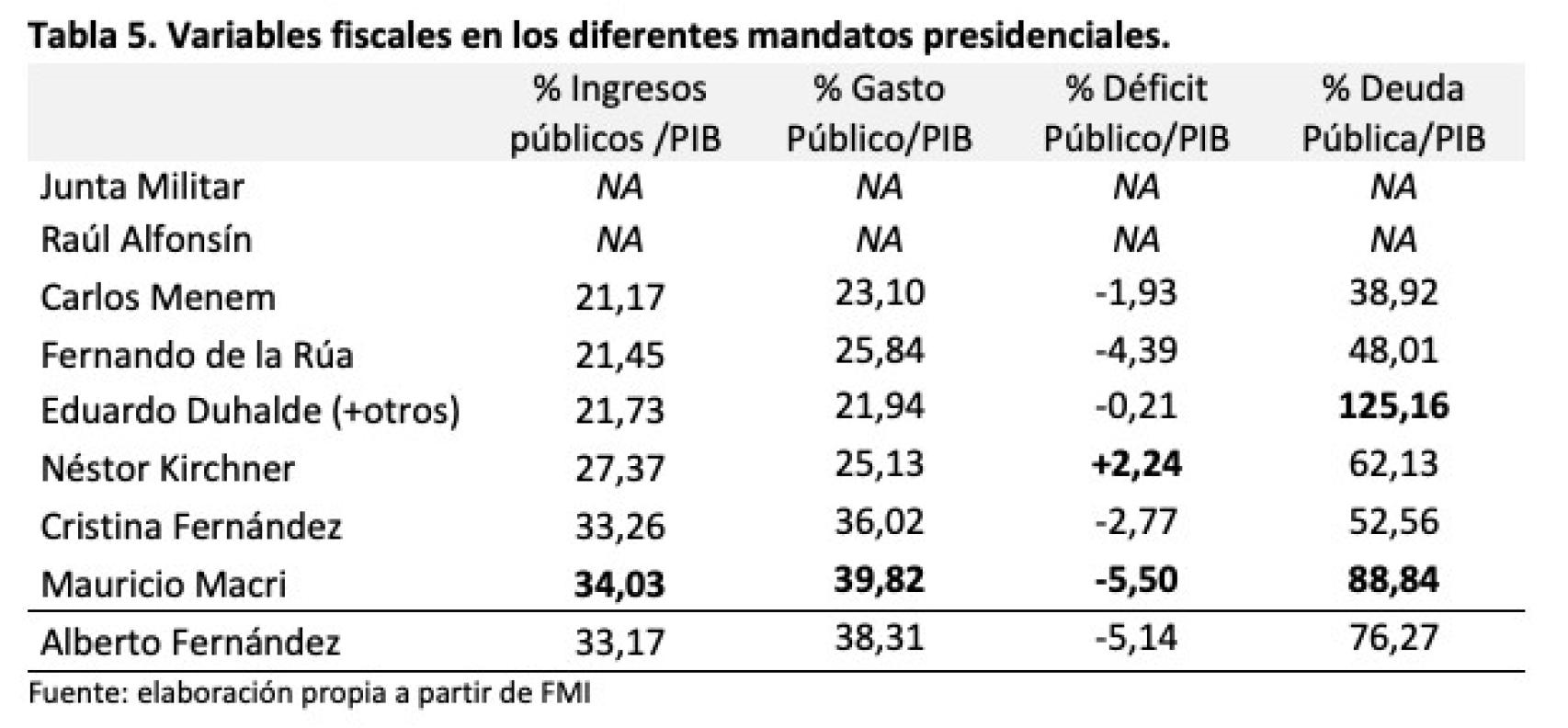

En esta segunda parte del artículo, antes de entrar en el debate de la dolarización, vamos primero a repasar las variables fiscales: ingresos públicos, gasto público, déficit público y deuda pública, utilizando la misma asignación de mandatos presidenciales que en las tablas anteriores. El resultado se presenta en la Tabla 5. No se disponen de datos oficiales (ni del FMI ni Banco Mundial) para los años de la Junta Militar ni del gobierno de Alfonsín. En lo que se refiere al resto de los presidentes, la presión fiscal se mantiene relativamente baja, en el 21% del PIB, durante los mandatos de Menem, De la Rúa y Duhalde. Pero la diferencia entre ellos es que De la Rúa se mete en un déficit público insostenible por aumento del gasto (casi el 26% del PIB) que agrava el déficit corriente y la financiación exterior de una economía dolarizada.

Es cierto que Kirchner subió bastante la presión fiscal, casi 6 puntos del PIB. Pero consiguió un superávit público que no se había visto en décadas, con la consiguiente reducción del ratio de deuda pública a la mitad con respecto a su predecesor, que vio como se disparaba dicho ratio tras la devaluación de la economía y tener denominada la deuda frente al exterior en dólares, cuyo valor se multiplicó. Cristina Fernández fue muy criticada por seguir elevando la presión fiscal (hasta el 33%) y aún más el gasto público (hasta el 36%), por lo que el superávit histórico de su marido volvió a convertirse en déficit. Pero, pese a ello, siguió reduciendo el ratio de deuda pública en otros 10 puntos. La sorpresa negativa, de nuevo, vino con Macri.

Tras vencer en las elecciones con un programa “liberal” sobre el papel, en la realidad volvió a elevar la presión fiscal a un récord histórico, disparó el gasto público hasta casi el 40% del PIB, alcanzó un déficit público no visto en décadas (5,5% del PIB en promedio) y elevó el ratio de deuda en otros 36 puntos del PIB, el segundo peor registro desde Duhalde. No es de extrañar el escepticismo de muchos argentinos con esos discursos “liberales” en la campaña que luego se traducen en más impuestos, más gasto, más déficit y más deuda pública. Durante el reciente mandato de Alberto Fernández, y pese a las dificultades del entorno internacional, se ha reducido la presión fiscal, se ha contenido el gasto público, se ha moderado el déficit y, como consecuencia de todo ello, se ha reducido el ratio de deuda pública en casi 13 puntos del PIB.

El candidato libertario Javier Milei, el más votado en las PASO y el que lidera las encuestas hasta ahora, ha prometido como algo “novedoso” la dolarización de la economía. Pero no se trata de una medida “moderna”. Es volver a repetir la historia de Menem en 1990, y ya hemos repasado cómo terminó aquello. ¿Qué tiene de “novedosa” la dolarización?

A finales de los años 80, pero sobre todo durante los años 90, la opinión dominante, sobre todo del BID, aunque también del FMI y de la Comisión Europea, y de muchos economistas académicos era que la fijación del tipo de cambio aportaría todo tipo de ventajas para la economía que la pusiera en práctica. Y que, cuanto más irreversible fuera esa fijación, más ventajas habría, tanto a corto como a largo plazo. Entre estas ventajas se destacaban las siguientes:

- El tipo de cambio fijo actuaría como “ancla” de las expectativas de inflación, pues impediría el proceso de autoalimentación o “pass through” de inflación a tipo de cambio y viceversa.

- El menor nivel y la menor volatilidad de la inflación provocaría un aumento de la inversión doméstica, lo que favorecería el crecimiento económico a medio y largo plazo.

- La menor incertidumbre cambiaria provocaría un aumento de la inversión extranjera, que se mueve tanto por las expectativas de rentabilidad en moneda doméstica como por las previsiones sobre la posible depreciación del valor de dicha moneda, una vez convertida a moneda internacional.

- La fijación del tipo de cambio obligaría a los países a “importar” las políticas monetarias de los países con mayor credibilidad, y ya no se posibilitaría la opción de “inflar para crecer”.

- La ausencia del tipo de cambio como posible mecanismo de ajuste introduciría “disciplina fiscal”, pues los gobiernos incorporarían en su regla de política, que la opción de monetizar no es posible, por lo que un mayor gasto público tendría que financiarse más tarde o más temprano con impuestos. Esta mayor disciplina fiscal favorecería un mayor crecimiento económico a corto y medio plazo.

- La renuncia a la flexibilidad cambiaria obligaría a los gobiernos a emprender las reformas estructurales para crecer a largo plazo, pues la menor flexibilidad monetaria y fiscal no les daría otro margen de maniobra que la vía de las reformas.

La lista de ventajas era tan voluminosa y tan bien elaborada desde un punto de vista teórico y académico, que era muy difícil resistir a sus encantos. Y ello pese a la ruptura de Bretton Woods en los años 70 y a que la experiencia chilena en los primeros años de Pinochet había sido un desastre. Y a la fijación del tipo de cambio siguió una fuerte depresión económica y una quiebra del sistema financiero en los años 80. Lejos de enfriar los ánimos de los partidarios del tipo de cambio fijo, les hizo más radicales.

El problema, decían, era que, con la fijación cambiaria o los sistemas de bandas de fluctuación, no se consigue una completa credibilidad. La clave es la irreversibilidad, afirmaban. Y así surge la idea de la dolarización: la fijación irreversible del tipo de cambio 1 a 1 (como el caso de la convertibilidad argentina) o la introducción del dólar como moneda propia (Ecuador), cuya oferta monetaria quedaba determinada por el saldo por cuenta corriente, como en el modelo del patrón oro. La política monetaria desaparecía por completo, pero también desaparecía la posibilidad de que un banco central actuase de “prestamista de última instancia” en caso de una crisis doméstica de liquidez o de retirada de depósitos.

Otros países latinoamericanos no optaron por el régimen extremo de la dolarización, pero sí fijaron sus tipos de cambio, en espera de que se cumplieran las “bondades” mencionadas anteriormente. Pero lo cierto es que no se cumplieron. Ni se redujeron especialmente las tasas de inflación, ni mejoró el crecimiento potencial, ni hubo mayor disciplina fiscal, ni hubo un empuje a las reformas estructurales. Y el régimen cambiario saltó por los aires en México en 1996 (el “efecto Tequila”), en Brasil en 1999 (“el efecto Caipirinha”) y en Argentina en 2001, tras el corralito, por mencionar solamente a los países más grandes. El propio FMI, en un ejercicio de autocrítica, reconocía en 2017 en su informe 'Perspectivas económicas. Las Américas. Historia de dos ajustes' el mayor sacrificio de una economía con un régimen cambiario fijo cuando se produce un shock externo que deteriora su balanza corriente.

Ajustar dicho déficit requiere de una recesión interna y/o deflación, con un coste económico y social considerable, muy superior al que se requiere con un tipo de cambio flexible. Ello por no hablar del daño estructural sobre la industria y el comercio locales y sin tener en cuenta la complicación que supone la salida del régimen cambiario fijo, en caso de que fuera inevitable, como ocurrió en Argentina (falta de liquidez, crisis bancaria, impago de la deuda externa, corralito, pérdida del valor de los ahorros, etc). Sorprende que ahora vuelva a rescatarse este modelo cambiario como la panacea para gestionar la economía.

Argentina tiene que mirar al futuro. Y abordar los muchos retos a los que se enfrenta. Pero tiene que hacerlo mirando al pasado, para no volver a cometer los errores que, lejos de llevar a una economía por la senda de la modernización y la competitividad, le causó un estancamiento de muchos años, un fuerte coste social y una pérdida reputacional en los mercados por el impago de su deuda externa.