Palacio de la Bolsa de Madrid.

BBVA bate al Santander en bolsa tras décadas de haber ido en paralelo

La opa de BBVA por la parte de Garanti que no posee podría ser un punto de inflexión y cambiar esa tendencia.

17 noviembre, 2021 05:30Noticias relacionadas

Hace casi tres meses comentamos de la divergencia que se estaba produciendo en el comportamiento de las acciones de BBVA y Santander tras décadas de ir en paralelo: a finales de agosto BBVA subía un 35% y Santander un 20%. Hoy la diferencia se ha ampliado, aunque era mayor la semana pasada: uno sube un 45% y el otro un 25%.

No es nada habitual algo así. Históricamente, sus comportamientos han ido en paralelo. De hecho, si miramos ambos desde enero de 2002, casi 20 años, Banco Santander pierde un 60% y BBVA un 55%. Solo cinco puntos de diferencia en dos décadas, habiendo pagado ambas compañías diferentes dividendos y tras vivir varias crisis y fusiones.

Este cambio, que claramente favorece al accionista de BBVA, hay que buscarlo en fechas más recientes. A comienzos de otoño de 2020 ambos marcan mínimos en la pandemia: uno en 1,44 euros y el otro en 2,13. Hoy Santander está un 122% por encima y BBVA un 175% más arriba.

Motivos

La separación de sus comportamientos en bolsa se daría semanas después de los mínimos de 2020. En concreto, el domingo 15 de noviembre, cuando BBVA anunció la venta de su negocio estadounidense por 9.700 millones de euros en efectivo. Para ser conscientes de lo grande que es esa cifra, a día de hoy BBVA, tras tanta subida bursátil, capitaliza 40.000 millones de euros.

El lunes 16 de noviembre las acciones se dispararon un 15,25%. Y a partir de ahí, la diferencia de comportamiento con el Santander fue aumentando. A los inversores también les gustó que finalmente no comprara Banco Sabadell.

Banco Santander anunció en julio una inversión de unos 2.100 millones de euros para comprar la parte que aún no poseía del Santander Consumer USA y adquirió el bróker estadounidense de renta fija Amherst Pierpont.

BBVA ha recuperado en unos meses el diferencial de rentabilidad perdido respecto al Santander los últimos 20 años, gracias a la importante inyección de liquidez que le proporcionó la venta de su negocio en Estados Unidos. La cuestión es si a partir de ahora volverán a ir de la mano o seguirán divergiendo.

La opa sobre la parte de Garanti que BBVA no posee, lanzada este lunes, puede que sea un punto de inflexión ya que implica para BBVA un aumento del riesgo en mercados emergentes (Turquía se equipararía en ingresos a España, si se suma Méjico el riesgo es mayor en este tipo de mercados teóricamente más arriesgados).

De algún modo, BBVA vendió en Estados Unidos meses antes de que el sectorial bancario de allí marcara máximos históricos con una subida bastante acelerada, y ha acabado comprando con gran parte de ese dinero, un banco en Turquía justo cuando la lira turca está en mínimos históricos, lo que le garantiza un precio atractivo pero que implica problemas en el país.

Por otra parte, Santander es el banco español con mayor valor bursátil (ronda los 55.000 millones de euros) y el que posee más accionistas y no sólo por la –ya extinta- Cuenta 1,2,3. Sus resultados y su rentabilidad por dividendo son buenas, de hecho, está teniendo un buen comportamiento bursátil este año pero quizás estemos en una época en la que las mayores rentabilidades se consiguen reduciendo tamaño.

Morgan Stanley

En este asunto Morgan Stanley decidió el pasado viernes meter baza y, en una misma nota firmada por su analista Álvaro Serrano, subió la recomendación por el banco vasco ("creemos que la visibilidad está mejorando, con la aceleración del margen de intereses en México y el plan de reducción de costes en España") y la rebajó para el cántabro ("puede haberse convertido en una trampa de valor al carecer de catalizadores futuros").

En concreto recomendó 'sobreponderar' las acciones de BBVA elevando el precio objetivo del banco desde 6,5 euros hasta 7,3 euros, tras un cambio en sus preferencias a medida que ha apreciado una mayor visibilidad respecto al margen de intereses en México y el plan de reducción de costes en España.

El analista de Morgan Stanley espera que la subida de tipos de interés en México acelere el crecimiento del margen de intereses del banco en el país a doble dígito este año y el siguiente. En España, prevé que el resultado operativo antes de provisiones suba un 3% en el periodo 2021-2024, con un ROTE del 10%, impulsado por la mayor cuota en préstamos, el aumento de las comisiones y el plan de reducción de costes.

Según su visión, en el 'Investor Day' que BBVA celebrará el 18 de noviembre podría marcar un objetivo de ROTE del 11%-12% para 2023-2024. Además, Serrano señala que, tras la recompra, el banco mantendrá en 2022 un exceso de capital de 5.000 millones de euros, que podría añadir 0,3 o 0,4 euros por acción a la valoración de Morgan Stanley si se utiliza para una hipotética fusión o adquisición o para nuevas recompras de acciones.

Por todo ello, el analista ha cambiado su preferencia por Santander a BBVA. De hecho, este viernes también ha rebajado el precio objetivo de Santander desde 4 euros hasta 3,8 euros por acción y ha cambiado su recomendación a 'neutral'. No obstante, respecto al precio actual, aún le ve algo de recorrido.

Análisis técnico

Es evidente que el aspecto del gráfico del BBVA es más alcista que el del Santander. Si no lo fuera no estaría uno subiendo el doble que el otro en el año. También lo es que ahora mismo BBVA tiene más cerca los máximos históricos de 2007 que Santander (aunque la distancia sigue siendo abismal) pero también lo es que mientras Santander respete soportes, en cualquier momento puede dar una alegría y, de cara a fin de año, comportarse mejor.

Pero tras el varapalo este lunes de la cotización de BBVA, veamos lo que opina nuestro analista Eduardo Bolinches y que nos ilustre gráficamente:

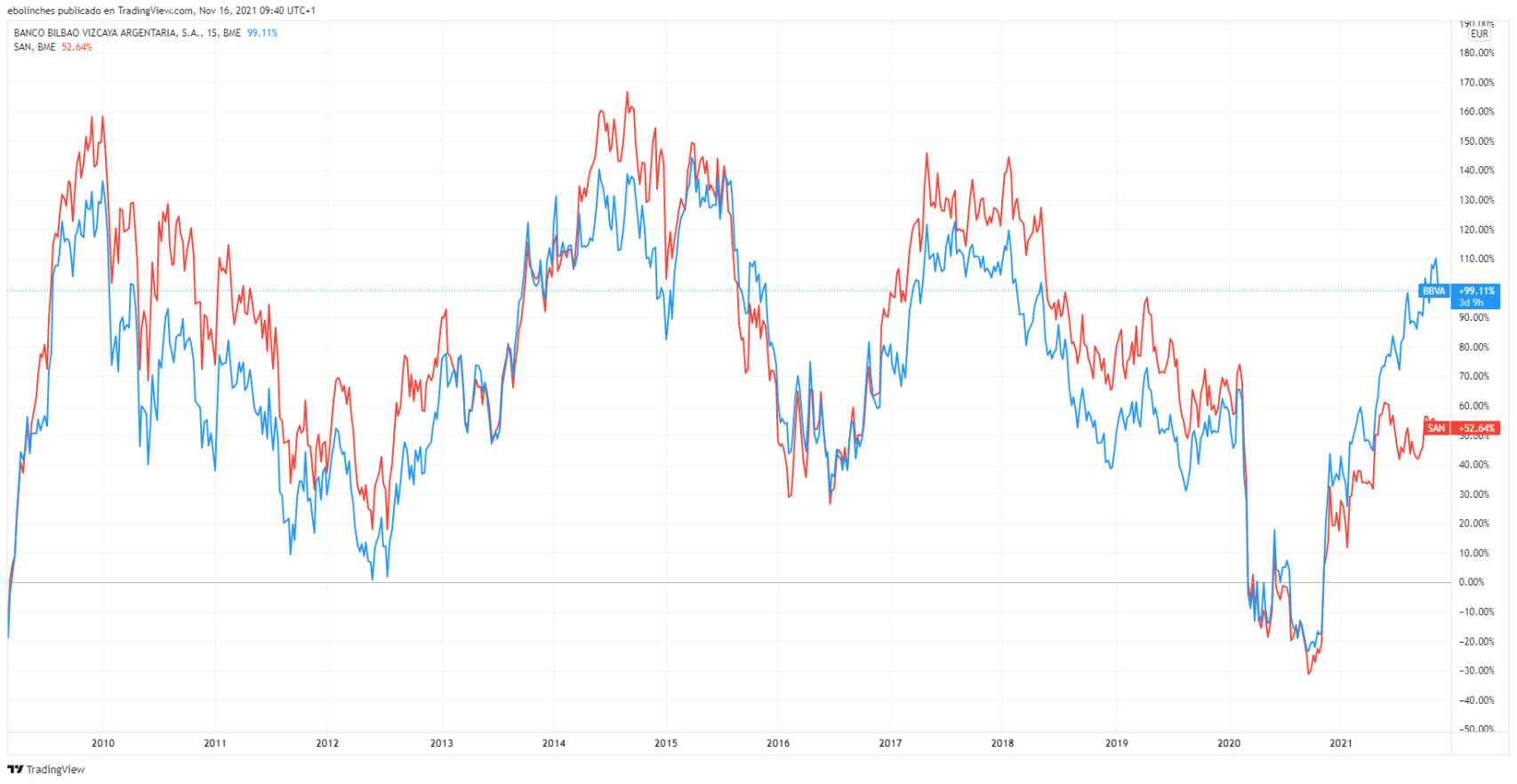

Comparativa de la evolución del BBVA y del Santander TradingView

"La verdad es que hay que remontarse mucho más allá del 2009 para encontrar un periodo de tiempo en el que las acciones del BBVA (línea azul) se hayan comportado mucho mejor que las del Santander (línea roja) y, por lo tanto, llama mucho la atención este cambio de comportamiento quizás más achacable al frenazo en la subida del Santander, que no es capaz de poder romper la tendencia bajista con contundencia, mientras que el BBVA sí que lo ha logrado.

La clara pauta de máximos y mínimos crecientes que está construyendo el BBVA hace de reclamo a los inversores que ven como el Santander todavía está luchando por romper sus máximos del pasado mes de mayo cuando el BBVA estaba la semana pasada un 19% por encima; ahora un 13% con la reciente corrección.

Lo que está claro es que si no fuera por el espectacular comportamiento del BBVA, el año bursátil del Santander sería considerado como positivo.

De hecho, está rentando en 2021 el doble que el Ibex. Y puede que sus inversiones, frente a las desinversiones del banco vasco primero, y la arriesgada apuesta por Turquía actual (la compra anunciada esta semana no será efectiva hasta el próximo año), arrojen más beneficios a futuro aunque le hayan perjudicado los últimos 12 meses.

Tampoco tiene una explicación racional que los mínimos históricos de la lira turca no estén afectando en negativo a la cotización de BBVA con la exposición creciente que el banco tiene en el país. Pero está claro que el mercado, al menos hasta este lunes, tiene clara la preferencia entre ambos.