El Gobierno de España ha anunciado que probablemente rompa el techo de gasto en 15.000 millones de euros, disparando la cifra de gasto por tercer año consecutivo y elevando el déficit estructural a 50.000 millones de euros anuales. El déficit estructural es el que el Estado genera crezca la economía o no.

Ante un escenario de aumento generalizado de desequilibrios, sabemos ya tres cosas.

1. La consolidación fiscal vía ingresos no funciona nunca Con ingresos récord gastan más y cuando los ingresos caen, gastan mucho más. Por eso la falacia de que no se pueden bajar impuestos porque hay déficit es un engaño tan insultante. La Comunidad de Madrid, con impuestos atractivos y aportando el 75% del fondo común de las comunidades autónomas tiene el déficit controlado. Holanda, Irlanda, Luxemburgo también demuestran que la consolidación fiscal solo funciona reduciendo gasto innecesario (y hay mucho).

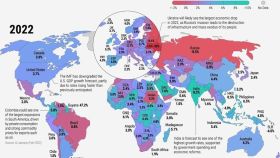

2. El Estado español es el mayor consumidor de nueva deuda de nuestro entorno y el segundo que más se ha endeudado del mundo desde 2020.

3. El Gobierno ha aprobado año tras año subidas de gastos que hace consolidables y aumenta con la inflación.

50.000 millones de euros anuales en déficit estructural no se eliminan subiendo impuestos por una simple razón. Los ingresos son cíclicos y los gastos son consolidados y aumentados. Un par de años de recesión o bajada significativa de ingresos por el ciclo económico y el mantra de subir impuestos para reducir el déficit se desvanece. Incluso en periodos de bonanza esos ingresos se usan para aumentar más el peso del Estado en la economía.

El déficit estructural de hoy es el recorte estructural de mañana

El déficit estructural de hoy es el recorte estructural de mañana. Y, sí, va a ser vía gasto porque cualquiera sabe que no hay manera de rascar 50.000 millones de euros anuales de ingresos estructurales ahogando a familias y empresas.

Ante un escenario como este, los mercados han empezado a descontar que el Banco Central Europeo no seguirá disfrazando el riesgo y, como no podía ser de otra manera, han empezado a subir las primas de riesgo de Italia o España, los dos países con mayor déficit en 2023 según la Comisión Europea.

No podemos olvidar lo que siempre he dicho. Se ha utilizado la política ultra-expansiva del Banco Central Europeo para evitar las reformas estructurales y aumentar los desequilibrios que, sin duda, supondrán importantísimos recortes en el futuro. Y ahora llega el invierno.

Sin embargo, el Gobierno no se puede quejar de la subida de la prima de riesgo. Un diferencial con el bono alemán de 107 puntos básicos es claramente muy generoso.

Una prima de riesgo tan contenida como la actual no justifica una reacción extraordinaria del BCE y, además, sería contraproducente, restándole credibilidad. Estamos muy lejos de un nivel que puedan llamar de "fragmentación" y todavía más lejos de una prima que refleje los riesgos de solvencia y ese déficit estructural antes mencionado.

El problema de la prima de riesgo no es que esté a 107 puntos básicos a cierre de este artículo, sino que estuviera deprimida artificialmente antes.

El Banco Central Europeo ha mantenido el coste de la deuda de España artificialmente barato comprando hasta el 100% de las emisiones netas del país. Eso ha dado al gobierno una sensación falsa de seguridad y confianza.

El problema de la prima de riesgo no es que esté a 107 puntos básicos a cierre de este artículo, sino que estuviera deprimida artificialmente antes

La vicepresidenta Nadia Calviño afirmaba en 2021 que la baja prima de riesgo denotaba la confianza de los mercados, cuando en realidad lo que reflejaba era que el BCE la mantenía artificialmente baja. Pero esa ilusión monetaria no dura siempre. El Banco Central Europeo puede disfrazar los riesgos estructurales durante un tiempo, pero no hace milagros ante un Gobierno que aumente la deuda en tiempos de crisis y en tiempos de bonanza también.

Por ello, el mecanismo de contención de la prima de riesgo vendrá con importantes condiciones. Si se quiere un sistema que evite la fragmentación, orientado a garantizar que la transmisión de la política monetaria no se rompe por un aumento del riesgo de solvencia, debe venir con condiciones para que el Gobierno reduzca los enormes desequilibrios presupuestarios.

El Gobierno no se puede quejar de elevada inflación y alta prima de riesgo cuando el Estado, que pesa casi un 50% en la economía, gasta mucho más y se endeuda más rápido.

En 2020 España generó el mayor déficit de la UE, un 11% del PIB, 115.200 millones de euros. El mayor consumo de estímulo monetario de toda la eurozona. En 2021 creó un déficit adicional de 82.800 millones de euros, con mayor consumo adicional de emisión monetaria.

Como explicamos en esta columna, el gobierno de España consumió casi 200.000 millones de inyección monetaria, la cifra más alta de las economías comparables de la eurozona, porque todo ese déficit fue monetizado con el Banco Central Europeo comprando el 100% de las emisiones netas.

[¿Por qué España tiene la inflación más alta?]

El binomio gasto y déficit solo puede traer dos malas noticias: Inflación y prima de riesgo. Es decir, o nos empobrece con el impuesto inflacionario o nos empobrece con mayor coste de deuda… o ambos a la vez.

Este es el problema principal de España, que ha abandonado la estrategia de consolidación fiscal y reducción de desequilibrios para generar una enorme bola de gasto público financiado con deuda que va a tener que ser contenido por otra administración.

Cuando el votante deje de esperar que los políticos le den algo a cambio de robar a los demás, cuando dejen de echarle la culpa de los recortes al que cuadra las cuentas y empiece a responsabilizar al que las destruye, empezaremos a prosperar.