El acceso a la vivienda, una asignatura pendiente con los jóvenes Pixabay

Cómo facilitar el acceso a la vivienda a los jóvenes

Hacen falta cambios en la ley hipotecaria y en los criterios de las entidades, pero existen ya fórmulas para suplir la falta de ahorro.

Es de presumir que cada generación tiene que vivir mejor que la anterior. Sin embargo, como señala Ana Iris Simón en Feria, hay ciertos aspectos de la vida que antes eran más fáciles.

A principios de este siglo y finales del anterior, con un trabajo de 8 horas y un pequeño colchón de ahorros podías irte de casa relativamente pronto. Ahora, las nuevas generaciones se emancipan cada vez más tarde, incluso los que trabajan desde que se graduaron en el instituto. Hay varios factores detrás de este problema. Por eso, la solución requiere de cambios estructurales en todos los niveles, tanto el social como el económico y el gubernamental.

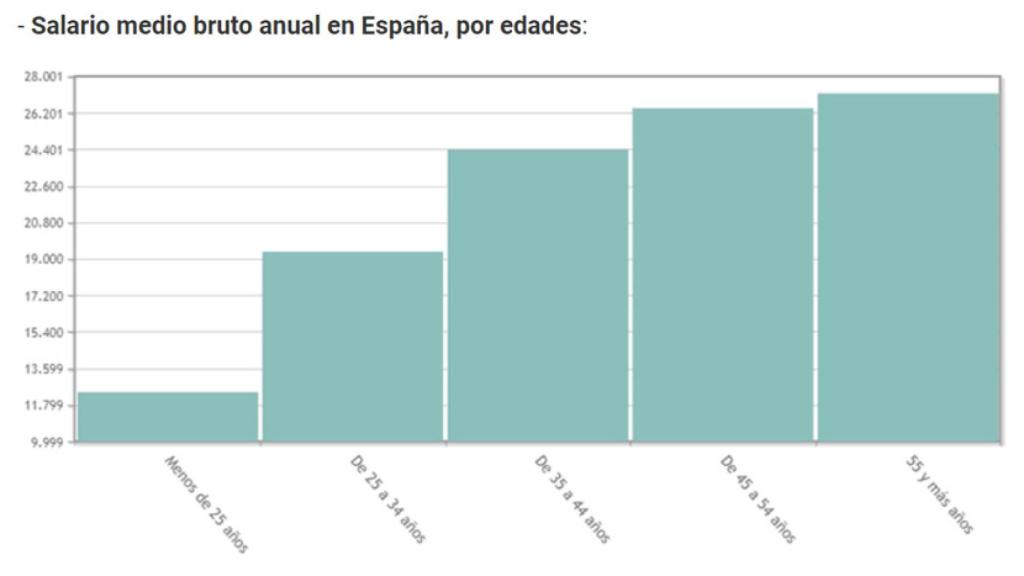

Dos de las claves del retraso del momento de emancipación son la precariedad laboral y los bajos salarios. El INE sitúa el salario medio español en 24.009,12 euros al año. Si observamos los datos por tramos de edad, el salario medio de un menor de 25 años es de 19.954,86 euros anuales y de 24.400,68 euros entre los 25 y 34 años, lo que impide que una buena parte de los jóvenes españoles pueda acceder a una vivienda en propiedad.

En paralelo a los bajos salarios, se encuentra la calidad de esos trabajos. En muchos casos, los jóvenes cuentan con trabajos discontinuos o con periodos inferiores a 2 años, lo que les impide optar a financiación para la compra de una vivienda.

Otro de los factores son los recursos iniciales que se necesitan para la compra de la vivienda, entre un 20% y un 30% del importe del importe de compraventa, una barrera prácticamente imposible de saltar. Un problema que se suma a la escasa capacidad de los jóvenes para ahorrar. Sin ir más lejos, para una vivienda con un Importe de CV de 200.000€, necesitarían alrededor de 40.000€, algo imposible con los sueldos mencionados previamente.

En consecuencia, las únicas alternativas que tienen nuestros jóvenes son el alquiler compartido o seguir viviendo con su familia. Esta tendencia, que comenzó en 2008, no hace sino aumentar cada año.

Así, se da la paradoja de que, aunque los jóvenes pueden permitirse pagar 400 euros por una habitación en un piso compartido de Madrid, que es más o menos lo que les costaría la cuota hipotecaria, no tienen los ahorros necesarios para acceder a una hipoteca.

Entonces, ¿cuáles son los problemas financieros que impiden comprar una vivienda a los jóvenes?, ¿qué alternativas existen en el mercado financiero para solucionar dichos problemas?

Las entidades financieras mantienen una política de riesgos crediticia donde los Ratios de Endeudamiento frente al Valor de la Vivienda no tiene que superar el 80%, lo que supone a los jóvenes disponer de los ahorros suficientes como para afrontar ese 20% restante más los gastos de la operación (no olvidemos que en los casos de Obra Nueva el IVA supone un incremento del 10% y en el caso de la Vivienda de Segunda Mano dependerá del ITP correspondiente).

Además, las entidades financieras requieren a los jóvenes una estabilidad laboral (contratos Indefinidos con una estancia mínima de 2 años) muy difícil de conseguir por un colectivo que lleva sufriendo una crisis continua desde el 2008.

¿Qué alternativas existen en el mercado financiero para solucionar dichos problemas?

Históricamente, las alternativas que han tenido los jóvenes han sido dos: por un lado, que los padres o familiares les 'donasen' los recursos necesarios o que se pusiesen como avalistas de la operación financiera para obtener el préstamo hipotecario.

Esto siempre ha sido un riesgo importante para muchas familias, y afortunadamente han aparecido alternativas mucho más seguras para la salud financiera tanto de los jóvenes que quieren adquirir una vivienda, como para la de sus padres que ya no tienen que poner sus casas como aval para la nueva hipoteca de sus progenitores.

Una de las soluciones más atractivas para los jóvenes es la que ofrecen algunos nuevos players del sector que permiten financiar parte de los recursos iniciales que los jóvenes necesitan para la compra de la vivienda, incorporando el coste de esos recursos al valor de la hipoteca.

Otra de las opciones, para aquellos clientes que desean cambiar de vivienda, es la posibilidad de obtener los recursos necesarios ampliando la hipoteca que tienen en su actual vivienda, pudiendo cancelarla en el momento de su venta, coincidiendo con la entrega de la nueva vivienda adquirida.

A todo esto, podemos sumarle que, recientemente, las entidades financieras están incrementando el Load to Value (porcentaje de financiación respecto al Valor de Tasación o de compraventa), llegando a veces a pasar del 80% y alcanzar un máximo del 90%, lo que reduce la necesidad de contar con una gran cantidad de dinero por parte de los compradores, facilitándoles así el acceso a la vivienda.

Consecuencia de la existencia de un nicho de mercado no cubierto han comenzado a operar en España compañías de financiación alternativa, fundamentalmente de crowdfunding (en los casos de financiación a particulares) y de fondos de Deuda-Equity (en los casos de financiación a Promotores).

Los nuevos players ponen en contacto a promotores y fondos para cubrir las necesidades tanto de los inversionistas (pequeñas inversiones desde 1.500€, con garantía hipotecaria) como de los compradores de las viviendas que obtienen la financiación deseada, aunque sea a un coste superior, ya que su problema no es hacer frente a la cuota hipotecaria mensual, sino el dinero de entrada que necesitan para que les concedan la hipoteca.

Por todo lo comentario anteriormente, se necesitan cambios en los criterios de las entidades financieras y en la ley hipotecaria, y cambios sociales que eduquen a la sociedad en la importancia de tener una buena salud financiera y en la necesidad de contar con un asesoramiento profesional, siendo los nuevos players una solución perfecta para mejorar la salud financiera de las personas.

*** Javier Donamaría Hernández es director de Inversiones Alternativas en Gibobs Allbanks.