Edificio de viviendas.

Las hipotecas variables se encarecerán hasta 250 euros al mes tras la subida del BCE

La subida de la cuota hipotecaria dependerá, además del Euríbor, del momento en que se contrató la hipoteca.

27 octubre, 2022 15:08El Banco Central Europeo (BCE) ha subido los tipos 75 puntos básicos situándolos en el 2%. Así la institución dirigida por Christine Lagarde ha querido mostrar firmeza en la lucha contra la inflación. Pero ¿qué efecto va a tener sobre las personas que tienen contratada una hipoteca variable?

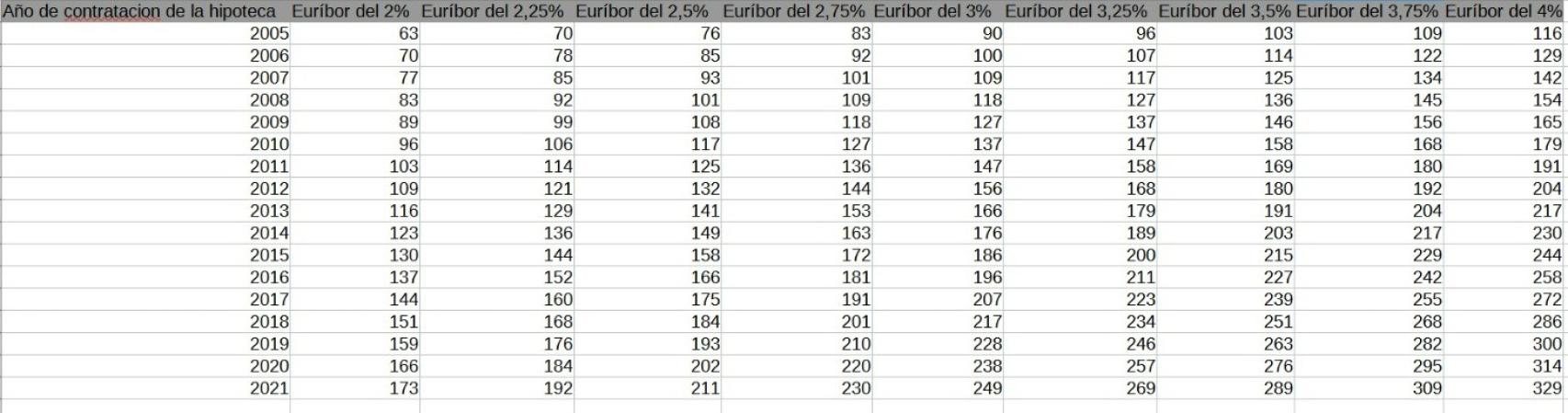

"Con la aplicación del sistema francés de amortización, por el que se pagan más intereses al principio de la vida del préstamo, las hipotecas más recientes sufrirán los incrementos más severos (entre 230 euros y 250 euros más al mes en el caso de una hipoteca ‘típica’ de 150.000 euros a 25 años a euríbor más 1,5%). Esa misma hipoteca contratada en 2011 crecería en 147 euros, y si fuera contratada en 2005 solo 90 euros más al mes", según Juan Villén, responsable de idealista/hipotecas.

Eso sí, la subida de la cuota hipotecaria dependerá, además del nivel del Euríbor, del momento en el que se contrató la hipoteca. “Este incremento estaba en principio descontado por el mercado desde hace semanas y ha sido responsable de los fuertes incrementos del euríbor que se han registrado en los últimos días. Aun así, este movimiento evidencia la ineficacia de las medidas tomadas hasta ahora, incluido el importante incremento aprobado en septiembre, en el objetivo de contener la inflación”.

Efecto en los precios

Con este movimiento del BCE, cabe preguntarse qué efecto tendrá en el número de hipotecas así como en el precio de la vivienda. "Con los tipos 75 puntos más altos, los tipos efectivos (el interés que se paga independientemente de que la hipoteca sea fija o variable) se moverán hacia el 4%, lo que expulsará del mercado al 20% de las familias que en enero de este año (antes de la invasión de Ucrania) sí podían acceder a una hipoteca", especifica.

Además, y según el experto de Idealista, “este estrechamiento de la demanda podría tener un efecto en los precios de compraventa, que podrían caer en algunos mercados, en función del nivel de flexibilidad de la demanda en cada mercado”.

Diferencia de la cuota hipotecaria en función del año de contratación de la hipoteca y el tipo de interés que alcance el euríbor. En euros.

Juan Villén, asimismo, señala que “es indudable que incluso las familias que cumplan con los requisitos de riesgo actuales verán cómo su capacidad de ahorro o consumo, en los casos más límites, se verá mermada”.

Por este motivo, y por prudencia, habrá un movimiento hacia viviendas más económicas a las que inicialmente aspiraban. “Habrá que ver cuál es el posicionamiento de las entidades financieras. Hasta ahora hemos visto cómo algunas han preferido no ofrecer hipotecas fijas a precios competitivos, a pesar de que es lo que las familias más demandan en estos momentos, en busca de cubrirse frente a estas subidas”.

[La hipoteca fija se hace casi inalcanzable: la banca impone ya intereses de hasta el 5%]

Y añade: “Para las familias ya hipotecadas a tipo variable la subida de las cuotas que pagan es ya una realidad. En los próximos días se confirmará si el descuento que aplicaba ya el mercado estaba ajustado a esos 75 puntos y el euríbor se mantiene estable entre el 2,75% y el 3%, o si por el contrario todavía tiene recorrido al alza hasta los 3,5%”.

El experto no duda en señalar que el impacto en las familias es “innegable” pero “más limitado” de lo que desde algunos organismos se ha alertado. Y todo porque, en los últimos años, una gran parte de las hipotecas se han firmado a tipo fijo. Por tanto, no se verán afectadas por estas subidas.

“Además, las entidades financieras han sido más selectivas a la hora de conceder tipos variables, buscando perfiles con elevados niveles de solvencia. Para el resto de hipotecados, cuyas subidas serán menores, existen herramientas como alargar plazos de los préstamos, entre otras”, concluye el responsable de idealista/hipotecas.