Dos personas frente a una sucursal de Unicaja Banco.

Liberbank consuma su fusión con Unicaja: ¿vender o confiar en un potencial del 25%?

Los accionistas de Liberbank tienen hasta este viernes para decidir si vender o convertirse en inversores de la nueva Unicaja.

27 julio, 2021 02:10Noticias relacionadas

La cuenta atrás para la integración de Liberbank en Unicaja encara su recta final. Los inversores del banco heredero de Cajastur cuentan con cuatro días para decidir si desprenderse de sus acciones a precios de mercado o aceptar el canje que los convertirá en accionistas de la entidad andaluza, a la que los analistas dan un potencial de consenso del 25%.

La fusión de ambas entidades está prevista para este mismo viernes, de manera que el tiempo apremia para que los accionistas de Liberbank tomen una resolución definitiva. Si mantienen sus posiciones hasta este cierre semanal, el lunes ya amanecerán como accionistas de Unicaja en virtud de una ecuación de canje que ya quedó establecida en diciembre del año pasado.

Entonces, los consejos de administración de ambas entidades aprobaron la entrega de una acción de nueva emisión de Unicaja por cada 2,7705 acciones de Liberbank. Aquella relación arrojaba un descuento cercano al 5% en la valoración del heredero de Cajastur, ya que venía a señalar un precio de 0,256 euros por acción frente a los 0,27 por título a los que cerró la última sesión bursátil previa al establecimiento de los números de canje.

Siete meses después

Medio año después de aquello, los precios se han ido ajustando y la ecuación arroja ahora una valoración casi a la par, como suele ocurrir en las transacciones de este tipo. Es más, el canje ofrece una pequeña prima del 2% a los que decidan convertirse en accionistas de una nueva Unicaja que será el quinto banco de España por activos.

Esta prima se explica en que las acciones de Liberbank cerraron el lunes una de sus últimas sesiones en bolsa a un precio de 0,29 euros. Mientras tanto, la ecuación de canje arrojaba una valoración de 0,296 euros en función de los 0,82 por acción a los Unicaja cerró la sesión en la que confirmó el otorgamiento de escritura pública para proceder con la operación.

El analista de Invertia, Eduardo Bolinches, señala que después de medio año con la ecuación fijada, “la evolución de las acciones ha ido unida para bien y para mal” y, como es lógico, advierte de que “esta correlación no va a cambiar de aquí al próximo viernes”. Con esta premisa, considera que los motivos para quedarse o vender deben pasar por la confianza que se tenga en la nueva entidad fusionada.

Desde un punto de vista técnico, el experto señala que “mientras que Unicaja no pierda los 0,77 euros no hay motivo por el que saltar del barco”. Una cota que se queda un 6% por debajo de su actual cotización y que, además, parece más lejana en un momento en el que los grandes bancos centrales ya comienzan a debatir sobre cierta modulación de estímulos monetarios.

Dividendo a la vista

Y no solo eso, sino que el Banco Central Europeo (BCE) acaba de levantar el veto a los repartos de dividendos y recompras de acciones en la Eurozona. Y no hay que olvidar que Unicaja ya tiene aprobado el reparto de 5,36 millones de euros que pueden hacerse efectivos tan pronto como entre en vigor el fin de la prohibición y la fusión se haya consumado.

Solo en el caso de que se perforase ese, por ahora, lejano nivel, Bolinches consideraría la opción de desvincularse de la entidad, ya que “implicaría la pérdida de la pauta de mínimos crecientes en gráficos semanales desde su suelo en mayo de 2020”. Un criterio que, de uno u otro modo, parece compartido por el grueso de la comunidad inversora.

Mayoría absoluta compradora

De los 16 analistas que más de cerca vigilan la evolución del negocio y la cotización de Unicaja, solo uno se decanta por la venta de sus acciones. En sentido contrario, según datos extraídos de Refinitiv, hasta 13 de ellos aconsejan actualmente la compra de unos títulos que acumulan una revalorización del 45% en los últimos seis meses.

Un repunte que podría engordar sustancialmente si se cumplen las previsiones de estas casas de análisis. Y es que el precio objetivo de consenso de Unicaja se sitúa en los 1,02 euros por acción, lo que implica un potencial alcista del 23,9% desde su actual cotización. Una cancha para la remontada que, además, es superior a la que los expertos venían otorgando a Liberbank, en un 22%.

Entre los analistas más generosos con la entidad que hasta ahora capitaneaba Ángel Rodríguez como consejero delegado, los de Banco Sabadell. Desde el vallesano, que comparte muchas claves de negocio con Unicaja, consideran que el andaluz tiene fundamentales suficientes como para justificar una valoración de 1,21 euros por acción.

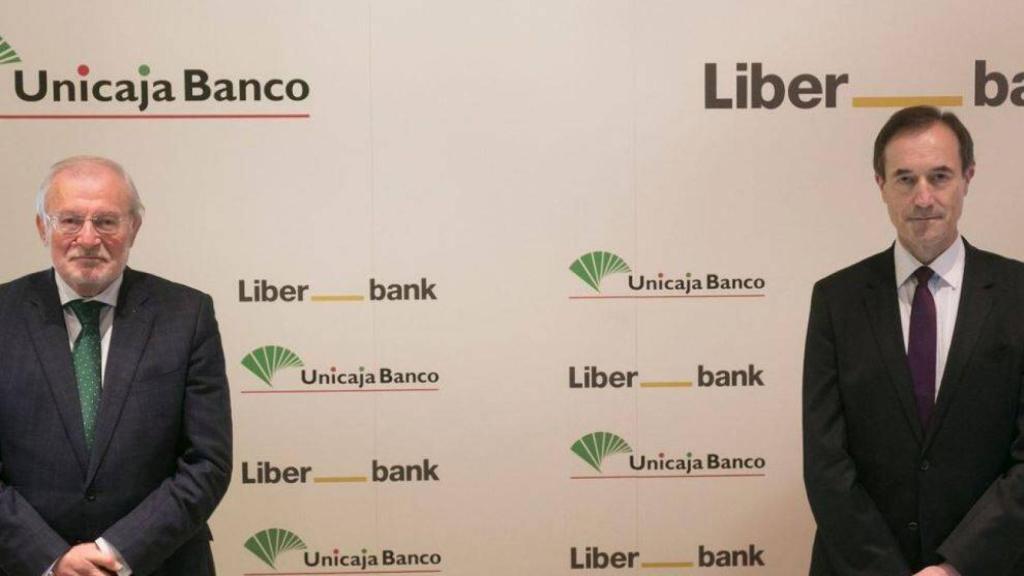

El presidente de Unicaja Banco, Manuel Azuaga, y el consejero delegado de Liberbank, Manuel Menéndez.

La analista de bancos de Renta 4, Nuria Álvarez, subraya que “Liberbank está en precio” conforme a su ecuación de canje. Y, de cara a la entrada de posibles oportunistas, sí que se atreve a aconsejar que “sería mejor esperar a que la operación se haya realizado sin descartar que podamos ver impactos negativos superiores”.

En este terreno podría encontrarse la actual fase correctiva en la que actualmente se encuentra la gráfica de Unicaja, como señala Diego Morín, analista de IG. No obstante, se muestra convencido de que la entidad “está barata”, puesto que le calcula un valor intrínseco de 1,07 euros por acción. Es más, considera que mientras se mantenga el soporte de los 0,80 euros, su gráfica cuenta con margen para asaltar los 1,15 euros.