Barriles de petróleo apilados en Malasia Reuters

Las petroleras europeas no pueden aguantar con el crudo por debajo de 30 dólares

La agencia señala que por debajo de este precio, muchos proyectos dejan de ser rentables y tendrán que empezar a cerrarlos

25 enero, 2016 13:24Noticias relacionadas

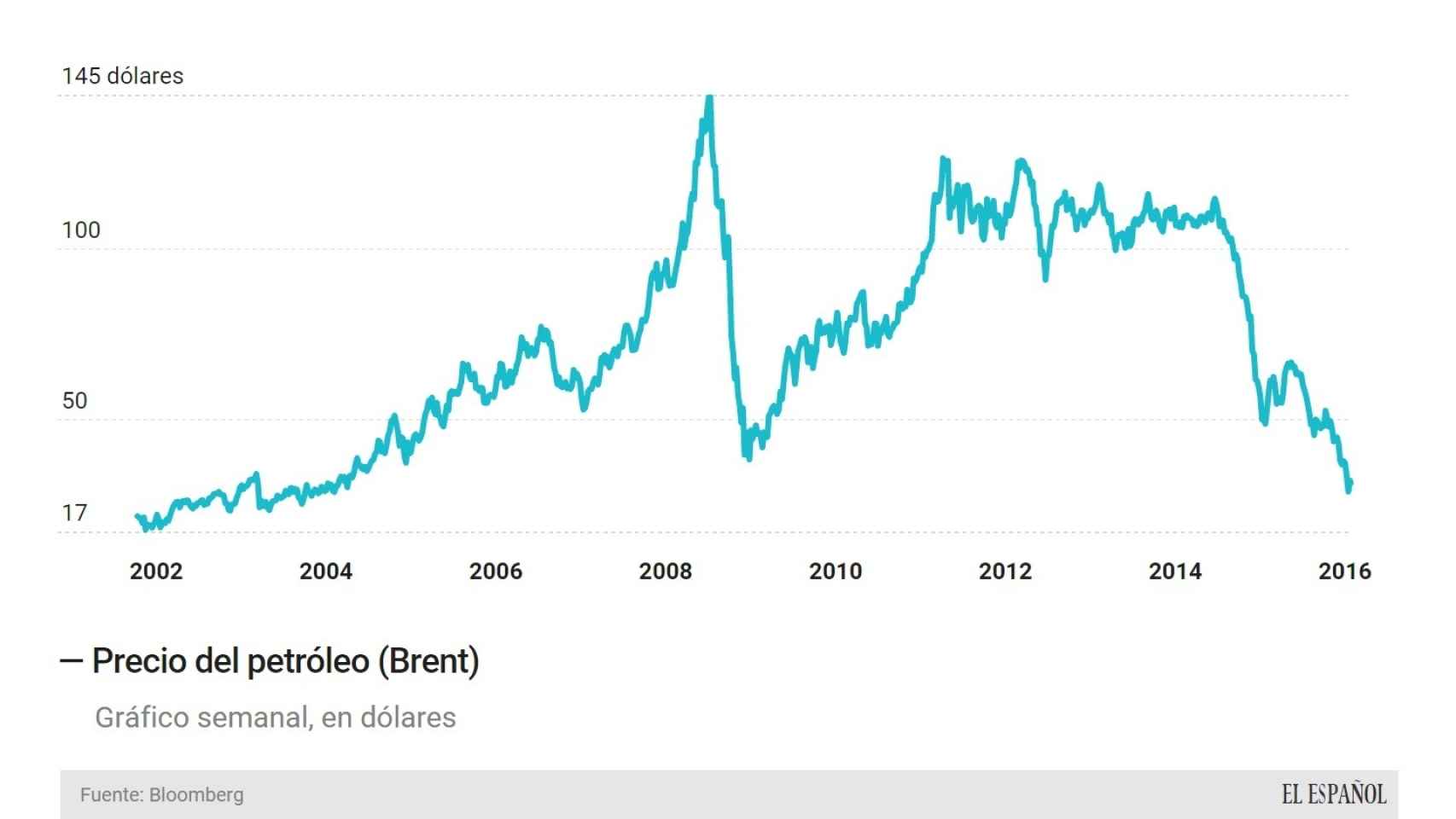

Es sencillo y simple: por debajo de 30 dólares muchos proyectos ya no son rentables. Las empresas europeas afrontan el mayor de los peligros posibles: que los pozos generen pérdidas. Ya no es que los beneficios no sean suficientes como para pagar las deudas y los intereses; es mucho peor, es que no cubran ni siquiera sus costes operativos. “Por debajo de 30 dólares, una gama de proyectos no consigue cubrir los gastos operativos, invitando a las empresas a cerrarlos”, alerta Fitch. El precio del barril de Brent, referencia en Europa, se sitúa hoy en el entorno de los 31 dólares, lo que enciende todas las alarmas en el sector.

Mientras las empresas europeas agonizan, Saudi Aramco, la gran petrolera de Arabia Saudí ha anunciado esta mañana que mantiene sin cambios sus inversiones independientemente del desplome del crudo. La petrolera sigue invirtiendo al mismo nivel que cuando los precios estaban por encima de 100 dólares, una batalla en la que el resto de compañías no pueden competir.

Fitch ha actualizado hoy su previsión del precio del petróleo y lo deja en 45 dólares para 2016, en 55 dólares para 2017 y en 60 dólares ya en 2018. Esta estimación supone que el precio del crudo tendría que escalar un 45% este año, un escenario que el mercado no valora actualmente. Los futuros del Brent para final de año cotizan en el entorno de los 37 dólares. En su escenario ácido para las petroleras, proyecta una recuperación del crudo más lenta, hasta los 50 dólares en 2017 y los 55 dólares en 2018.

Empresas en peligro

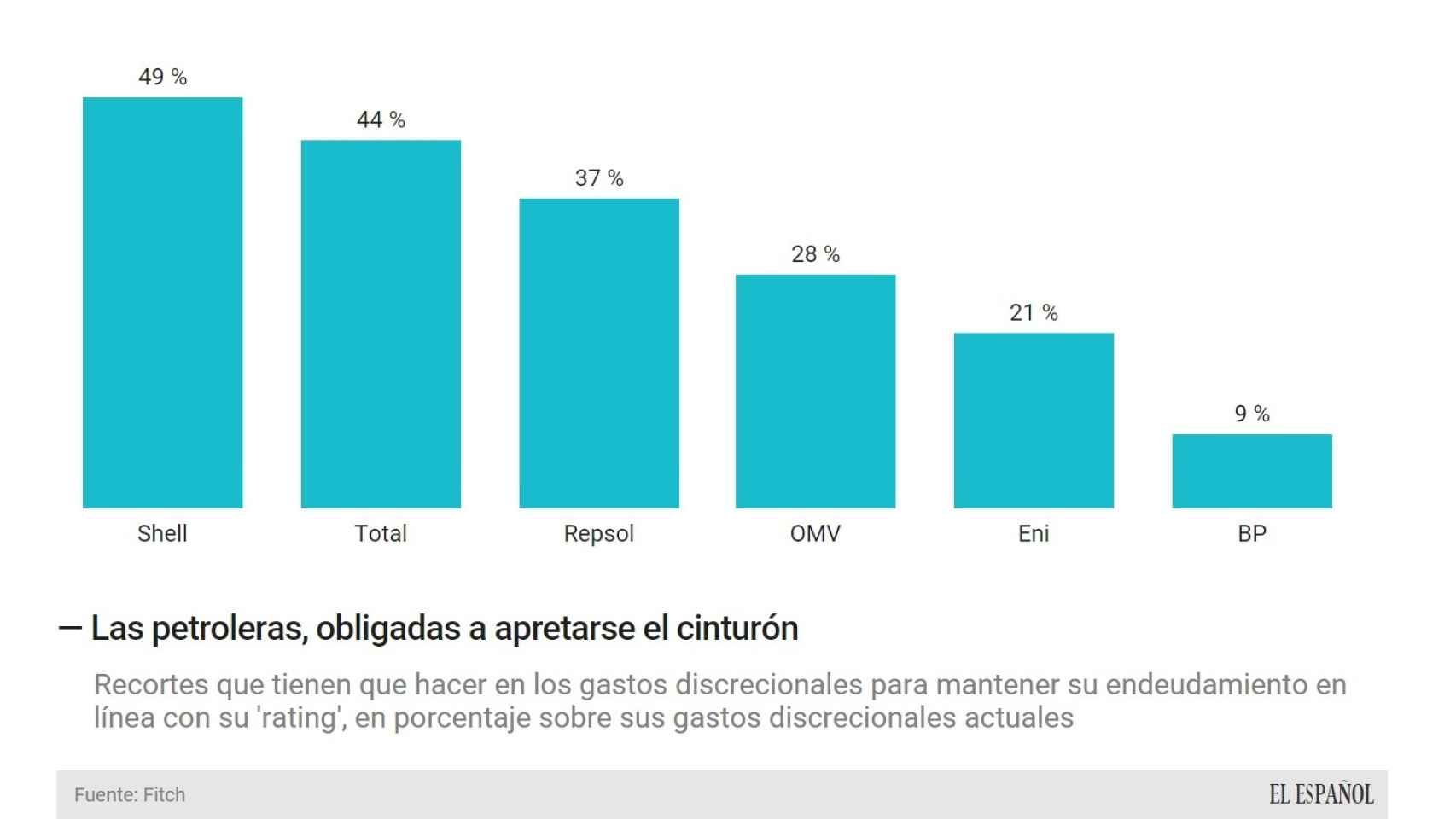

Aunque las previsiones de Fitch son más optimistas que las del mercado, no son suficientes para solucionar los problemas de todas las grandes petroleras europeas. La agencia señala cinco compañías que tienen un rating superior al que les correspondería por su nivel de apalancamiento: Shell, Total, Repsol, OMV y ENI.

Todas ellas tienen un nivel de deuda que no se corresponde con el perfil de riesgo que marca la agencia. En otras palabras, tienen un endeudamiento que correspondería con un rating inferior al que tienen actualmente, con el que se reflejaría su situación de mayor debilidad. Sin embargo, la agencia entiende que esta situación es coyuntural al precio del petróleo y que revertirá a medida que el barril se vaya apreciando hacia donde marcan sus previsiones.

Por debajo de 30 dólares, una gama de proyectos no consigue cubrir los gastos operativos, lo que invita a las empresas a cerrarlos

La recuperación de los precios será demasiado lenta, lo que obligará a las empresas a realizar un fuerte recorte de sus gastos si quieren conservar su endeudamiento en línea con el rating que tienen. La situación más complicada es la de Shell, que necesita reducir un 49% sus gastos discrecionales para digerir la compra de BG que realizó el pasado mes de abril, esto es, eliminarlos hasta quedar en casi la mitad. También Total tendrá que ajustarse el cinturón y reducir un 44% sus gastos.

Repsol también necesita un buen ajuste, que alcance el 37% de sus gastos discrecionales, esto es, algo más de un tercio. El escenario que dibuja Fitch para el precio del petróleo desmonta todo el plan estratégico que presentó Repsol en octubre. El escenario base de la petrolera sitúa el barril de Brent en 65 dólares ya para este año, en 75 en 2017 y en 85 dólares en 2018. Un escenario en el que prácticamente nadie confía hoy. Fitch no cree que el precio del crudo vaya a subir hasta los 65 dólares al menos en tres años.

¿Quién compra todo esto?

Fitch quiere dar tiempo a las petroleras antes de empezar a rebajar sus ratings, ya que considera que esta situación es temporal. “Reconocemos que el precio del petróleo caerá periódicamente”, por lo que en estos escenarios prefiere ser conservador antes que lanzarse a cambiar las calificaciones crediticias en mitad del ciclo. La mayor parte de las compañías tienen hoy una perspectiva estable para sus ratings, lo que da tiempo a estas empresas para ajustar sus niveles de apalancamiento. “Asumiendo una recuperación débil (del precio del petróleo), las métricas crediticias de muchas compañías siguen altas incluso en 2018”, alerta la agencia.

Con tantas compañías intentando desinvertir de forma simultánea, hay un riesgo de que no puedan venderse esos activos o que se haga a un precio menor del esperado

Repsol está dos escalones por encima del bono basura y con perspectiva estable, mientras que MOL Hungarian Oil and Gas está a sólo un peldaño y con perspectiva negativa. Las dos compañías están en una situación muy vulnerable y perder el grado de inversión podría ser fatal para el acceso de las compañías a los mercados de deuda. Un escenario que quieren evitar casi a cualquier precio.

Fitch advierte que la clave para que estas compañías puedan mantener el rating pasa por realizar recortes de sus gastos operativos (opex), inversiones en capital (capex) y dividendos. Las grandes petroleras han anunciado importantes ajustes internos de sus gastos e inversiones, pero la agencia cree que “estos recortes aumentarán en 2016 y 2017 si las condiciones no mejoran”.

También anticipa la venta de activos como una solución para reducir deuda y recortar gastos. Sin embargo, Fitch alerta de que “con muchas compañías intentando desinvertir de forma simultánea, hay un riesgo de que no puedan venderse esos activos o que tengan que venderse muy por debajo del precio esperado”. Algunos fondos de inversión y hedge funds sobrevuelan el mercado del petróleo esperando encontrar algunas gangas en un momento de dificultades en el sector. Pueden ser la última esperanza para las petroleras que quieran desinvertir si no encuentran ningún otro comprador, eso sí, a un precio muy poco atractivo para ellas.