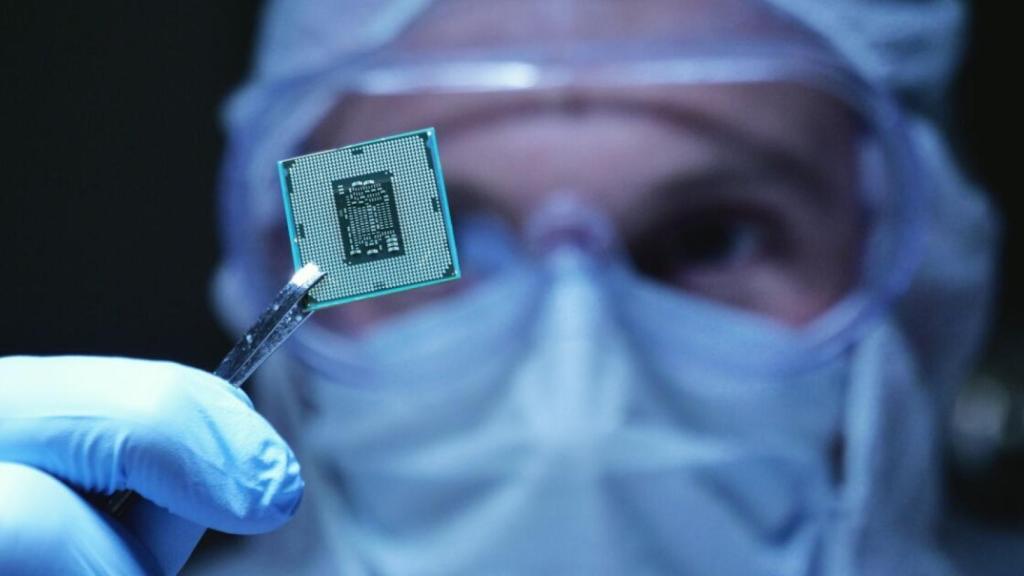

Imagen de un semiconductor.

Lograr chips 'made in Europe' en 2030: un buen plan de la UE con grandes lagunas de base

Los 43.000 millones de euros que Europa destinará, aún sin tener su detalle, a la industria de los chips son inferiores a la cantidad prometida por EEUU.

9 febrero, 2022 01:25Noticias relacionadas

La crisis vivida por la falta de semiconductores -que ha frenado no sólo a la industria tecnológica, sino a otras como la de la automoción o ingeniería avanzada- ha hecho que la Unión Europea se ponga las pilas para recuperar su producción hacia el Viejo Continente.

Así se entiende el anuncio, realizado ayer por la presidenta Ursula von der Leyen, de 43.000 millones de euros en inversiones público-privadas para impulsar la industria de los chips dentro del territorio comunitario.

Este montante supone 11.000 millones adicionales a los más de 30.000 millones ya previstos en las partidas de los fondos europeos de recuperación, los planes de varios países -como Alemania o Francia- y de las inversiones del programa Horizonte Europa (heredero del exitoso H2020).

Todo ello vendrá acompañado, además, de una Ley Europea de Chips para reforzar la soberanía digital de la región y fortalecer, en paralelo, las relaciones con Estados Unidos y Taiwán -principal productor de estos componentes- para evitar cortes en la cadena de suministro.

La norma conocida ayer incluye asimismo un fondo (ChipsEU) de entre 2.000 y 6.000 millones de euros para startups de este sector tan especializado, así como una vigilancia más laxa respecto a los subsidios estatales a la construcción de estas plantas.

"La iniciativa europea es muy buena iniciativa y muy buena noticia. Por fin Europa se pone las pilas para revertir una situación que por dejadez y de forma absurda nos había dejado en una situación de dependencia muy peligrosa.

Hay que tener en cuenta que es importante para tener autonomía tecnológica disponer de toda la cadena de valor en Europa, eso incluye el diseño y fabricación de los chips y no olvidarse del encapsulado", explica a D+I Pedro Mier, presidente de la patronal tecnológica AMETIC.

En la misma línea, José Antonio Cano, director de Análisis e Investigación de IDC, comenta que los planes europeos son "un paso decidido y que ayudará a mitigar la dependencia externa y ayudará al desarrollo de la industria. Ahora bien, se requieren otras iniciativas que permitan disponer de capacidad de producción y abastecimiento que no impacten en la cadena de suministro".

Pero, ¿cuánto dinero hay sobre la mesa?

Ante un anuncio de tanto calado, conviene detenerse en la letra pequeña para comprobar el alcance real del mismo. Y, por lo pronto, lo primero que sorprende es que los 43.000 millones de inversión prevista en recuperar la industria de los chips contemplan tanto fondos públicos como privados.

Se desconoce, en detalle, cuánta de esa cantidad será puesta sobre la mesa directamente por la Unión Europea y cuánto por los actores de la industria. Lo que la UE ha presentado no deja de ser una amalgama de fondos ya anunciados, con diferentes criterios y baremos, incluso algunos de ellos a escala nacional.

Lo que sí se sabe ya es que hay 11.000 millones de euros destinados a la conocida como Chips for Europe Iniciative. Se trata de un programa con el que los países comunitarios -y algunos de sus socios habituales, como Noruega- podrán "fortalecer la investigación, desarrollo e innovación en el despliegue de herramientas avanzadas de semiconductores, formar al personal [mediante Centros de Competencia de los que tampoco se ha aportado más información] y tejer un ecosistema industrial en torno a los chips".

La presidenta de la Comisión, Ursula von der Leyen, durante la presentación este martes de la Ley de Chips

Pero recordemos que la inversión más sustancial en estas lides es la que tiene que ver con las plantas de fabricación de semiconductores propiamente dichas. Y levantar una de estas fábricas cuesta entre 10.000 y 20.000 millones de euros, además de otros tres años de media hasta que se encuentren plenamente operativas.

Con los 11.000 millones comprometidos hasta el momento, apenas se cubriría la construcción de una de estas plantas, con lo que toca esperar a que se concreten el resto de aportaciones de la UE y de los actores privados para saber más sobre su impacto real.

Sorprende además que la Unión Europea cifre en 43.000 millones de euros la inversión público-privada en industrias de chips dentro del Viejo Continente cuando ya existen anuncios del propio sector que van sustancialmente más allá de esa cantidad.

Sin ir más lejos, en septiembre del pasado curso, Intel anunció que invertirá hasta 95.000 millones de dólares en nuevas plantas de semiconductores en Europa a lo largo de la próxima década. El comienzo de las obras en dos de esas fábricas es, además, inminente.

Por seguir poniendo en contexto el plan europeo, hemos de rescatar las cifras de inversión en la industria de semiconductores a escala mundial. Según los datos de su patronal, sólo en 2021 se destinaron 148.000 millones de dólares en todo el mundo, un 20% más que en el año anterior. Con ello, el pasado año se anunciaron 26 nuevas fábricas a escala global, a sumar a otras tantas que están ya en desarrollo. La gran mayoría de ellas, como veremos a continuación, localizadas en Asia o Estados Unidos.

¿Es posible recuperar el terreno perdido?

En cualquier caso, y pendientes de que se aterrice el aspecto financiero de este plan, lo cierto es que los objetivos de la Unión Europea son extraordinariamente ambiciosos: conseguir que el 20% de todos los chips del mundo se fabriquen en nuestra región. O lo que es lo mismo: duplicar nuestra actual cuota de mercado en apenas ocho años sin tener en cuenta el plazo ya mentado de tres años para que una planta de esta tipología entre en funcionamiento.

El tiempo apremia, pero es que los rivales en esta carrera tienen planes igual o más ambiciosos si cabe que los de la Unión Europea. De hecho, la propuesta comunitaria se produce varios meses después de que Estados Unidos diera a conocer la Chips for America Act, un plan de 52.000 millones de dólares en financiación estatal para levantar nuevas fábricas de semiconductores. En ese país, compañías como Intel, Samsung, Texas Instruments o GlobalFoundries ya han anunciado la construcción de esta clase de plantas en los próximos años.

Además, y de acuerdo con las cifras de la Asociación de la Industria de Semiconductores (SIA), el gasto en I+D en este sector ha crecido de manera constante en EEUU desde 1999, a una tasa del 6,6%. En 2019, justo antes de la pandemia, nuestros vecinos norteamericanos invirtieron sólo en innovación de semiconductores 39.800 millones de dólares. La comparativa con las cifras que se plantean en Europa para los próximos años es odiosa.

Europa representa apenas el 10% del mercado global de semiconductores.

Asimismo, el 10% del que partimos en el Viejo Continente es un porcentaje extraordinariamente halagüeño si nos atenemos a las últimas cifras de mercado. O, al menos, si nos atenemos a la fabricación pura y dura de los semiconductores, no tanto al diseño o ensamblaje de los mismos. De hecho, Trendforce cifraba a finales del pasado curso en un 87% el dominio mundial de apenas tres países (Taiwán, China y Corea del Sur).

Al respecto, el experto José Antonio Cano pronostica que, si bien el crecimiento tenderá a consolidarse en Taiwán, China y Corea del Sur están en pleno ebullición.

La taiwanesa TSMC copa el 54% del mercado actualmente, en lo que es una demostración de la dependencia extrema que sufre esta cadena de valor, por el 17% que ostenta la coreana Samsung o el 7% de la también taiwanesa UMC. Hay que bajar hasta la cuarta plaza de este particular ránking para encontrar a la primera compañía estadounidense -GlobalFoundries- y, por supuesto, no esperen encontrar a ninguna firma europea entre los diez primeros fabricantes del mundo.

¿Centrarnos en el diseño o en la fabricación?

Estas cifras nos llevan a otra pregunta crucial: ¿En qué capa de la industria de los chips quiere especializarse Europa? ARM, británica, es el principal diseñador de chips a escala internacional, un segmento en el que también hay numerosas compañías norteamericanas -como la propia Intel, AMD, Cisco e incluso Apple-. Ahí la barrera de entrada está más ligada a la falta de conocimiento y de especialistas que a la económica. La cosa, como ya hemos visto, cambia sustancialmente en el momento en que nos vamos adentrando más y más en la producción de los semiconductores.

"Para jugar un papel relevante, Europa debe tener capacidad de diseño y utilizar arquitecturas abiertas que -igual que hace el Linux en el software- faciliten el diseño y reutilización de diseños entre distintos compañías", añade Mier. "Hay distintos sistemas de código abierto. En particular, Risk-V es una de las que tiene más posibilidades y por las que se está apostando en Europa". De hecho, esta patronal trabaja ya desde hace dos años junto con el Ministerio de Industria para que la industria española participe de esta iniciativa.

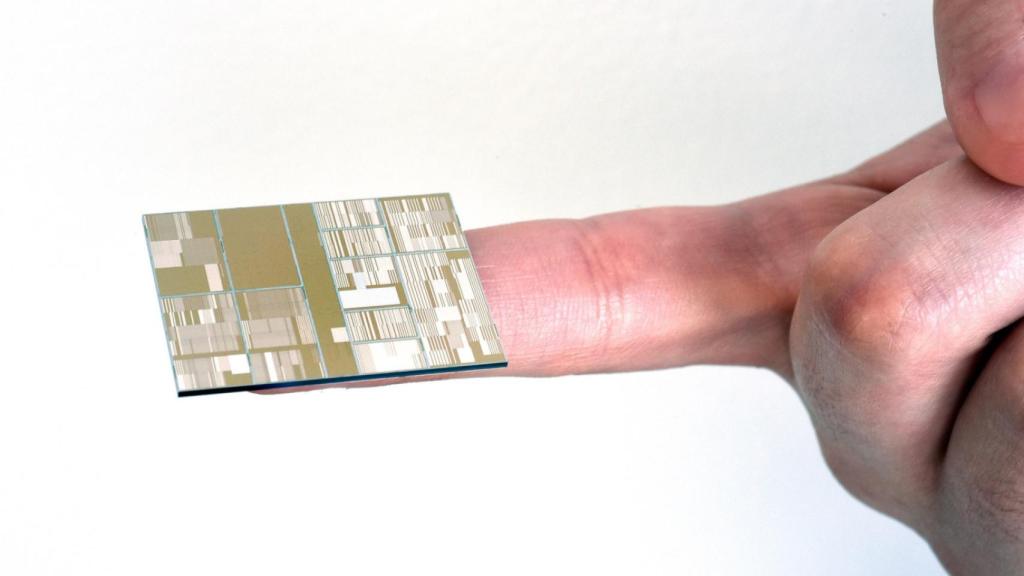

Imagen de recurso de un chip de 7 nanómetros, de IBM.

El camino del diseño de chips se antoja, por tanto, como una posible vía de trabajo para el Viejo Continente, aunque no resuelva por completo la dependencia de los productores asiáticos. "La clave está en controlar todo el proceso, no sólo en tener más producción de los semiconductores. Y, por ello, el plan europeo está enfocado en subsidiar no sólo la instalación de nuevas fábricas, sino en toda la cadena de valor", añade el presidente de AMETIC.

Y es que, de hecho, no todo será disponer de fondos para levantar plantas de fabricación de chips. Europa puede convertirse en terreno fértil para la instalación de estos centros por parte de compañías extranjeras, pero para que sea una empresa 100% europea la que aproveche esta oportunidad hace falta otro elemento del cual Europa no dispone actualmente: propiedad industrial.

En estos momentos, tan sólo TSMC y Samsung pueden producir chips de cinco nanómetros, los más avanzados del mercado. Y sólo TSMC aspira a producir chips de apenas tres nanómetros este mismo año. O el Viejo Continente se resigna a la fabricación de semiconductores para industrias como la automoción -con menores requerimientos de rendimiento- o su abordaje al sector digital será especialmente complicado.

"Europa y España pueden tener una oportunidad en el mercado de chips de menos tecnología punta, pero con un mercado incluso mayor que éstos, y cuyas fábricas requieren mucha menos inversión. Es ahí donde podemos jugar nuestras cartas hasta llegar a un mínimo de cuota que nos haga relevantes en el mapa", sentencia Pedro Mier.

¿Por qué ahora?

Es obvio que el momento elegido por la Unión Europea para introducirse de lleno en la industria de los semiconductores no es casual. La pandemia que aún arrastramos provocó una enorme falta de suministro de chips en todo el planeta y constató la incapacidad europea de hacer frente a este problema con capacidades propias.

Recordemos que, según datos de analistas avalados por Intel, un 10% la demanda de chips para PC quedó insatisfecha durante 2021. El aumento de la densidad de equipos en los hogares (con 40 millones de PC que van a casas donde ya hay otro ordenador) y el incremento de la tasa de renovación de los equipos (con 15 millones más de PC haciendo renovación más entre 2021 y 2020) son las causas detrás del desajuste tan dramático entre oferta y demanda.

A pesar de ello (o gracias a ello), el mercado de semiconductores tuvo un 2021 particularmente positivo, con un aumento de los ingresos mundiales de semiconductores del 25% interanual hasta los 583.500 millones de dólares, de acuerdo a la firma de análisis Gartner. El auge de la 5G y, especialmente, el aumento de precios debido a la falta de componentes fueron clave en este momento dulce que vive la industria.

"Es importante tener en cuenta que el crecimiento en el mercado no se debe únicamente a la alta demanda. La escasez de chips condujo a aumentos en los precios de la logística y las materias primas, lo que a su vez hizo subir el precio de venta promedio de los semiconductores", aclaran desde Gartner.

Producción a toda máquina

Según datos de la Semiconductor Industry Association (SIA), desde el primer trimestre de 2019 hasta hoy, la capacidad de producción de las plantas de chips ha estado "por encima de la tasa completa". E incluso en los últimos meses ha funcionado a una tasa del 95%, "insostenible" en palabras de la patronal.

Ello ha provocado que la capacidad de fabricación mundial de semiconductores se haya disparado en más de dos millones de obleas por mes, un 8%, y se espera que crezca a cerca de cuatro millones de obleas al mes a finales de 2022 (un 16% más que antes de la pandemia).