Aerogeneradores de energía eléctrica.

Los bonos verdes superan el billón de dólares, pero solo representan el 1% del total

El índice de bonos verdes renta 20 puntos básicos menos que el tradicional, pero el potencial de subida es grande.

Noticias relacionadas

El mercado de bonos verdes sigue creciendo y ya ha superado su primer hito a nivel mundial, al alcanzar el billón de dólares en valoración. Parece mucho en términos absolutos, a tenor de que mueve un volumen prácticamente igual al PIB de España, y sin embargo en términos relativos aún está muy lejos de consolidarse por más que la regulación de la Unión Europea, el ‘megaplan’ de Biden o la querencia de los inversores profesionales empujen hacia la deuda sostenible. Solo representa un 1% del mercado global de bonos.

Europa es el mayor emisor (alrededor del 50%), seguido de Estados Unidos (20%). El primer bono de este tipo fue lanzado por el Banco Europeo de Inversiones en 2007 y, en diciembre de 2016, Polonia fue el primer Estado en emitir un bono gubernamental verde.

La evolución normativa, en particular el objetivo de neutralidad climática de la Comisión Europea para 2050, favorece estos bonos. En concreto, la UE tiene previsto recaudar cerca del 30% del capital del Fondo de Recuperación, el instrumento creado para ayudar a la recuperación tras la crisis de la Covid, mediante la emisión de bonos verdes.

Banderas de la Unión Europea.

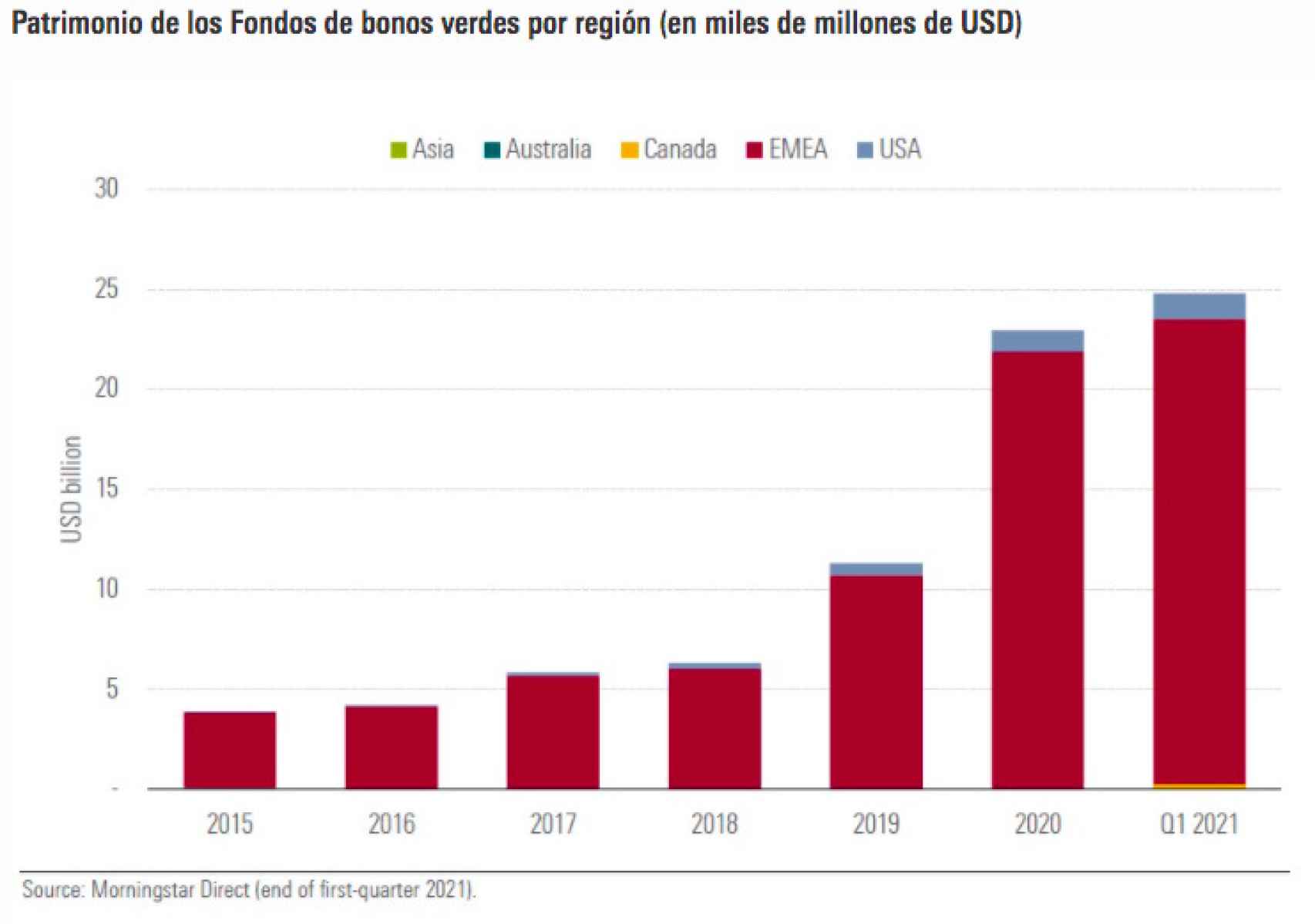

Pero para los inversores en fondos y ETF, el universo de productos que invierten en bonos verdes es todavía pequeño, recuerda en un análisis Morningstar. Sus analistas han contabilizado 76 fondos a nivel mundial que declaran un objetivo de inversión en este segmento, de los cuales 65 están en Europa. El mayor fondo de esta categoría también está domiciliado en el viejo continente. Es el iShares Green Bond Index, de BlackRock, con más de 3.000 millones de dólares en activos bajo gestión.

Tampoco puede decirse que este universo por ser sostenible sea más rentable si se mira el largo plazo, que es el periodo de tiempo por el que siempre deberían optar los inversores de fondos. Una comparación entre el índice de renta fija Bloomberg Barclays Global Aggregate y su homólogo verde, Bloomberg Barclays MSCI Global Green Bond, muestra que, desde el lanzamiento de este último (2014) hasta mayo de 2021, el índice de referencia tradicional ha devuelto un 2,5% anualizado, por un 2,3% el verde. Esto es, 20 puntos básicos de diferencia al año en contra de estos bonos sostenibles.

Mejor rentabilidad con la Covid

Sin embargo, puntualiza la firma de análisis de fondos, en el periodo de tres años, la balanza está a favor de los bonos verdes, que “fueron los que más sufrieron en marzo de 2020, cuando estalló la pandemia de coronavirus, debido a su mayor exposición a los bonos corporativos, pero desde entonces han repuntado más rápidamente”.

Y es que, la alta exposición a las empresas europeas puede resultar en un punto débil para los fondos que compran bonos verdes. Y los inversores han de tenerlo en cuenta en este punto del mercado en el que se presuponen subidas de tipos para el periodo 2023 en adelante.

“En igualdad de condiciones, la mayor exposición al euro de los fondos de bonos verdes, su mayor duración media (8,1 años, frente a los 7,3 años de los bonos globales clásicos) y su exposición al riesgo de crédito (sobre todo, rating BBB, el último escalón del grado de inversión) podrían jugar en su contra (en relación con las ofertas tradicionales) si los tipos empiezan a subir en un entorno de recuperación postpandémica”, explica José García-Zárate, director asociado de estrategias pasivas de Morningstar.

No obstante, aunque es probable que los bonos denominados en euros sigan siendo dominantes en este mercado, “no es inconcebible que su peso global en las carteras disminuya en los próximos años a medida que otras áreas geográficas se vuelvan más activas”, prevé el experto.

Bonos y cambio climático

Pero el potencial de los bonos verdes es grande y está todavía por explotar. Entre tanto, un estudio reciente de la gestora Candriam en colaboración con la cátedra de investigación y docencia Kedge, elaborado por Ricardo Henriquez, demuestra que los bonos corporativos en euros -en general- con una beta de cambio climático más alta están relacionados con una rentabilidad futura más baja.

“El efecto del riesgo climático es más pronunciado durante periodos de alta sensibilidad climática, cuando se acercan o acaban de producirse conferencias climáticas globales. A nivel sectorial, las industrias que son más sensibles al cambio climático son aquellas que emiten más CO2. Por ejemplo, el sector inmobiliario no es el emisor más grande, pero está vinculado a la legislación inmobiliaria, que está altamente regulada con respecto a cuestiones de cambio climático”.

Por último, detalla el estudio de Candriam y Kedge, “los bonos con un vencimiento más largo están más afectados por las noticias climáticas, en relación con la evolución de los objetivos definidos por la UE para 2030 y 2050. Con los objetivos de reducir las emisiones de gases de efecto invernadero en, al menos, el 55% en comparación con los niveles de 1990 y cero neto en 2050, los bonos con una fecha de vencimiento anterior a estos plazos de límites climáticos se ven menos afectados”.

Así que, si como inversor aún permanece en fondos de bonos (no verdes) de empresas europeas, mire bien la ‘fecha de caducidad’ de las emisiones que están en cartera. La rentabilidad depende de ello.